目錄

一、合伙企業(yè)股權(quán)轉(zhuǎn)讓納稅分析

(一)合伙企業(yè)是否繳納企業(yè)所得稅

(二)合伙企業(yè)的股權(quán)轉(zhuǎn)讓所得應(yīng)如何納稅

(三)合伙企業(yè)納稅申報(bào)

二、稅務(wù)籌劃思路簡析及稅收優(yōu)惠政策分解

(一)股權(quán)架構(gòu)搭建

(二)稅收優(yōu)惠方式及優(yōu)惠政策分解

三、總結(jié)

編者按

筆者在地產(chǎn)、金融行業(yè)的從業(yè)經(jīng)歷中,一直都熱衷于國內(nèi)廣大稅收優(yōu)惠地的稅收優(yōu)惠政策及業(yè)務(wù)應(yīng)用場景的研究。就實(shí)務(wù)而言,在稅收優(yōu)惠地設(shè)立稅收優(yōu)惠載體(如個(gè)人獨(dú)資企業(yè)、合伙企業(yè))亦一直被大量用于解決地產(chǎn)、金融等企業(yè)的財(cái)稅疑難問題。以常規(guī)的業(yè)務(wù)為例,絕大部分地產(chǎn)、金融公司通過在稅收優(yōu)惠地設(shè)立廣告公司、裝修裝飾公司、貿(mào)易公司等優(yōu)惠載體,由該載體向地產(chǎn)、金融公司提供商品或勞務(wù)、服務(wù)后享受當(dāng)?shù)囟愂諆?yōu)惠政策;再比如,對(duì)于個(gè)人取得的居間費(fèi)、咨詢費(fèi)、財(cái)務(wù)顧問費(fèi)等大額費(fèi)用也可以通過在稅收優(yōu)惠地注冊(cè)個(gè)人獨(dú)資企業(yè)/合伙企業(yè)的形式直接取得收入,并在稅收優(yōu)惠政策的適用前提下將綜合稅率(包括合伙企業(yè)/個(gè)人獨(dú)資企業(yè)和自然人需繳納的全部稅費(fèi))控制在6%-10%之間。盡管存在很多合規(guī)的問題和風(fēng)險(xiǎn),但就筆者長時(shí)間的實(shí)務(wù)研究和業(yè)務(wù)操作經(jīng)驗(yàn)而言,在滿足合法合規(guī)的前提下,運(yùn)用稅收優(yōu)惠地設(shè)立的稅收優(yōu)惠載體完成相關(guān)交易并通過稅收優(yōu)惠政策適用較低的稅率,對(duì)很多交易而言都不失為上上之策。

在筆者近期與國內(nèi)不少稅收優(yōu)惠地工商、稅務(wù)、財(cái)政部門的溝通過程中,筆者了解到,經(jīng)過去年中央及稅總對(duì)全國范圍內(nèi)稅收優(yōu)惠地的稽查與整頓后(具體可查閱本公眾號(hào)“西政資本”2017年5月31日發(fā)布之《西政資本:全國稅收優(yōu)惠地開啟整頓模式,個(gè)別稅收洼地的超低優(yōu)惠稅率將不復(fù)存在》),除個(gè)別稅收優(yōu)惠較為明顯、操作較為粗放及高調(diào)實(shí)施稅收優(yōu)惠政策的地區(qū)被明確告知整改外,整體而言各地稅收優(yōu)惠政策仍在實(shí)施與執(zhí)行。以自然人轉(zhuǎn)讓目標(biāo)公司的股權(quán)為例,如由自然人先在稅收優(yōu)惠地設(shè)立稅收優(yōu)惠載體(個(gè)人獨(dú)資企業(yè)或合伙企業(yè)),稅收優(yōu)惠載體持有目標(biāo)公司股權(quán)或自然人將目標(biāo)公司股權(quán)平轉(zhuǎn)給稅收優(yōu)惠載體后,由稅收優(yōu)惠載體再次溢價(jià)轉(zhuǎn)讓目標(biāo)公司的股權(quán),則該自然人適用稅收優(yōu)惠政策后的綜合稅率可控制在6%-10%之間(包括個(gè)人獨(dú)資企業(yè)/合作企業(yè)以及自然人需繳納的全部稅費(fèi))。

為讓市場各方充分了解股權(quán)轉(zhuǎn)讓中如何通過合伙企業(yè)形式實(shí)現(xiàn)稅務(wù)籌劃效果,根據(jù)筆者與一些省市在招商引資和稅收優(yōu)惠方面的合作經(jīng)驗(yàn),特推出本系列第一篇,以讓更多的同業(yè)人士對(duì)稅收優(yōu)惠地的稅籌運(yùn)用有更深入的了解,也歡迎同行人士隨時(shí)溝通與交流。

一、合伙企業(yè)股權(quán)轉(zhuǎn)讓納稅分析

根據(jù)目前稅收征管的實(shí)踐,有限責(zé)任公司轉(zhuǎn)讓其持有的項(xiàng)目公司股權(quán)時(shí),需就股權(quán)轉(zhuǎn)讓所得繳納25%的企業(yè)所得稅,分紅給自然人股東時(shí)還需繳納20%的個(gè)人所得稅,也即綜合稅率為40%;自然人股東轉(zhuǎn)讓其持有項(xiàng)目公司股權(quán)也需按“財(cái)產(chǎn)轉(zhuǎn)讓所得”繳納20%的個(gè)人所得稅。合伙企業(yè)作為“稅收透明體”,在轉(zhuǎn)讓其持有項(xiàng)目公司股權(quán)時(shí)應(yīng)如何征稅,筆者結(jié)合當(dāng)前相關(guān)稅收法規(guī)及政策進(jìn)行簡要解析。

(一)合伙企業(yè)是否繳納企業(yè)所得稅

根據(jù)《財(cái)政部國家稅務(wù)總局關(guān)于印發(fā)<關(guān)于個(gè)人獨(dú)資企業(yè)和合伙企業(yè)投資者征收個(gè)人所得稅的規(guī)定>的通知》(財(cái)稅〔2000〕91號(hào))規(guī)定:“對(duì)個(gè)人獨(dú)資企業(yè)和合伙企業(yè)停止征收企業(yè)所得稅,只對(duì)其投資者的經(jīng)營所得征收個(gè)人所得稅。”

《中華人民共和國合伙企業(yè)法》第六條規(guī)定:“合伙企業(yè)的生產(chǎn)經(jīng)營所得和其他所得,按照國家有關(guān)稅收規(guī)定,由合伙人分別繳納所得稅”,同時(shí),《中華人民共和國企業(yè)所得稅法》第一條第二款規(guī)定“個(gè)人獨(dú)資企業(yè)、合伙企業(yè)不適用本法”。

由此可見,合伙企業(yè)本身不屬于法人企業(yè),其本身不繳納企業(yè)所得稅。

(二)合伙企業(yè)的股權(quán)轉(zhuǎn)讓所得應(yīng)如何納稅

1、合伙企業(yè)的合伙人為法人或其他組織的情形

根據(jù)《財(cái)政部、國家稅務(wù)總局關(guān)于合伙企業(yè)所得稅問題的通知》(財(cái)稅〔2008〕159號(hào))規(guī)定:合伙企業(yè)以每一個(gè)合伙人為納稅義務(wù)人。合伙企業(yè)合伙人是自然人的,繳納個(gè)人所得稅;合伙人是法人和其他組織的,繳納企業(yè)所得稅。

2、合伙企業(yè)的合伙人為個(gè)人投資者的情形

第一種納稅方式:適用5%~35%的五級(jí)超額累進(jìn)稅率

政策依據(jù):

(1)《財(cái)政部、國家稅務(wù)總局關(guān)于合伙企業(yè)所得稅問題的通知》(財(cái)稅〔2008〕159號(hào))規(guī)定:合伙企業(yè)以每一個(gè)合伙人為納稅義務(wù)人。合伙企業(yè)合伙人是自然人的,繳納個(gè)人所得稅;合伙人是法人和其他組織的,繳納企業(yè)所得稅。合伙企業(yè)生產(chǎn)經(jīng)營所得和其他所得采取“先分后稅”的原則。

(2)《國家稅務(wù)總局關(guān)于切實(shí)加強(qiáng)高收入者個(gè)人所得稅征管的通知》(國稅發(fā)〔2011〕50號(hào))規(guī)定:對(duì)個(gè)人獨(dú)資企業(yè)和合伙企業(yè)從事股權(quán)(票)、期貨、基金、債券、外匯、貴重金屬、資源開采權(quán)及其他投資品交易取得的所得,應(yīng)全部納入生產(chǎn)經(jīng)營所得,依法征收個(gè)人所得稅。

(3)《財(cái)政部國家稅務(wù)總局關(guān)于印發(fā)<關(guān)于個(gè)人獨(dú)資企業(yè)和合伙企業(yè)投資者征收個(gè)人所得稅的規(guī)定>的通知》(財(cái)稅〔2000〕91號(hào))規(guī)定:第四條個(gè)人獨(dú)資企業(yè)和合伙企業(yè)(以下簡稱企業(yè))每一納稅年度的收入總額減除成本、費(fèi)用以及損失后的余額,作為投資者個(gè)人的生產(chǎn)經(jīng)營所得,比照個(gè)人所得稅法的“個(gè)體工商戶的生產(chǎn)經(jīng)營所得”應(yīng)稅項(xiàng)目,適用5%~35%的五級(jí)超額累進(jìn)稅率,計(jì)算征收個(gè)人所得稅。

根據(jù)上述文件的規(guī)定可以判定,合伙企業(yè)的股權(quán)轉(zhuǎn)讓所得屬于合伙企業(yè)的生產(chǎn)經(jīng)營所得,依據(jù)合伙企業(yè)生產(chǎn)經(jīng)營所得采取"先分后稅"的原則,對(duì)于個(gè)人投資者,比照個(gè)人所得稅法的“個(gè)體工商戶的生產(chǎn)經(jīng)營所得”應(yīng)稅項(xiàng)目,適用5%~35%的五級(jí)超額累進(jìn)稅率,計(jì)算征收個(gè)人所得稅;對(duì)于法人企業(yè)投資者,應(yīng)當(dāng)按適用稅率繳納企業(yè)所得稅。(以下截圖來源于福建省地稅局納稅咨詢熱點(diǎn)問答)

第二種納稅方式:適用“財(cái)產(chǎn)轉(zhuǎn)讓所得”20%稅率

隨著新《合伙企業(yè)法》的頒布和實(shí)施,股權(quán)投資型有限合伙企業(yè)如雨后春筍般遍地開花。這些年全國各地更是刮起了“基金小鎮(zhèn)”熱潮。其中一些地方為了鼓勵(lì)股權(quán)投資類合伙企業(yè)入駐,對(duì)“合伙型股權(quán)投資基金中個(gè)人投資者取得的收益”按“財(cái)產(chǎn)轉(zhuǎn)讓所得”征收20%的個(gè)人所得稅。比如:

(1)北京市《關(guān)于促進(jìn)股權(quán)投資基金業(yè)發(fā)展的意見》(京金融辦〔2009〕5號(hào))規(guī)定:合伙制股權(quán)基金中個(gè)人合伙人取得的收益,按照"利息、股息、紅利所得"或者"財(cái)產(chǎn)轉(zhuǎn)讓所得"項(xiàng)目征收個(gè)人所得稅,稅率為20%。

(2)《天津市促進(jìn)股權(quán)投資基金業(yè)發(fā)展辦法》(津政發(fā)(2009)45號(hào))規(guī)定:以有限合伙制設(shè)立的合伙制股權(quán)投資基金中,自然人有限合伙人,依據(jù)國家有關(guān)規(guī)定,按照“利息、股息、紅利所得”或“財(cái)產(chǎn)轉(zhuǎn)讓所得”項(xiàng)目征收個(gè)人所得稅,稅率適用20%;自然人普通合伙人,既執(zhí)行合伙事務(wù)又為基金的出資人的,取得的所得能劃分清楚時(shí),對(duì)其中的投資收益或股權(quán)轉(zhuǎn)讓收益部分,稅率適用20%。

(3)《上海市金融辦、上海工商局、國稅局、地稅局關(guān)于本市股權(quán)投資企業(yè)工商登記等事項(xiàng)的通知》(滬金融辦通[2008]3號(hào))規(guī)定:不執(zhí)行有限合伙企業(yè)合伙事務(wù)的自然人有限合伙人,其從有限合伙企業(yè)取得的股權(quán)投資收益,按照《中華人民共和國個(gè)人所得稅法》及其實(shí)施條例的規(guī)定,按"利息、股息、紅利所得"應(yīng)稅項(xiàng)目,依20%稅率計(jì)算繳納個(gè)人所得稅。

(4)《新疆維吾爾自治區(qū)促進(jìn)股權(quán)投資類企業(yè)發(fā)展暫行辦法》(新政辦(2010)187號(hào))第二十條合伙制股權(quán)投資類企業(yè)的合伙人為自然人的,合伙人的投資收益,按照“利息、股息、紅利所得”或者“財(cái)產(chǎn)轉(zhuǎn)讓所得”項(xiàng)目征收個(gè)人所得稅,稅率為20%。合伙人是法人或其他組織的,其投資收益按有關(guān)規(guī)定繳納企業(yè)所得稅。

(5)寧波梅山保稅港區(qū)類金融企業(yè)扶持政策規(guī)定:對(duì)投資類合伙企業(yè)的個(gè)人合伙人所得,按“股息、利息、紅利所得”或者“財(cái)產(chǎn)轉(zhuǎn)讓所得”征收個(gè)人所得稅,稅率為20%。

(6)......

延伸:關(guān)于合伙企業(yè)個(gè)人投資者對(duì)外投資分回的利息或者股息、紅利所得是否按照20%納稅,根據(jù)《國家稅務(wù)總局關(guān)于<關(guān)于個(gè)人獨(dú)資企業(yè)和合伙企業(yè)投資者征收個(gè)人所得稅的規(guī)定>執(zhí)行口徑的通知》:個(gè)人獨(dú)資企業(yè)和合伙企業(yè)對(duì)外投資分回的利息或者股息、紅利,不并入企業(yè)的收入,而應(yīng)單獨(dú)作為投資者個(gè)人取得的利息、股息、紅利所得,按“利息、股息、紅利所得”應(yīng)稅項(xiàng)目計(jì)算繳納個(gè)人所得稅。

小結(jié):根據(jù)筆者深入了解與分析,對(duì)合伙企業(yè)股權(quán)轉(zhuǎn)讓個(gè)人投資者應(yīng)比照“個(gè)體工商戶的生產(chǎn)經(jīng)營所得,適用5%~35%的五級(jí)超額累進(jìn)稅率”,還是按“財(cái)產(chǎn)轉(zhuǎn)讓所得,適用20%稅率”,各地區(qū)存在適用性差異。產(chǎn)生地區(qū)性差異的原因,筆者認(rèn)為當(dāng)前合伙企業(yè)個(gè)人投資者的所得稅法規(guī)政策相對(duì)模糊,且大多以國稅總局規(guī)范性文件為主,效力層次相對(duì)較低,因此地方政府擁有較大的自由裁量權(quán),在現(xiàn)行立法背景下,適用不同的稅率征收個(gè)人所得稅并不違法,正因如此也就為投資者的稅務(wù)籌劃留下可操作空間,后文將為讀者詳細(xì)闡述。

(三)合伙企業(yè)納稅申報(bào)

1.合伙企業(yè)的合伙人為個(gè)人投資者的

依據(jù)《財(cái)政部國家稅務(wù)總局關(guān)于印發(fā)<關(guān)于個(gè)人獨(dú)資企業(yè)和合伙企業(yè)投資者征收個(gè)人所得稅的規(guī)定>的通知》(財(cái)稅〔2000〕91號(hào))規(guī)定:“投資者應(yīng)納的個(gè)人所得稅稅款,按年計(jì)算,分月或者分季預(yù)繳,由投資者在每月或者每季度終了后7日內(nèi)預(yù)繳,年度終了后3個(gè)月內(nèi)匯算清繳,多退少補(bǔ)。”

“投資者從合伙企業(yè)取得的生產(chǎn)經(jīng)營所得,由合伙企業(yè)向企業(yè)實(shí)際經(jīng)營管理所在地主管稅務(wù)機(jī)關(guān)申報(bào)繳納投資者應(yīng)納的個(gè)人所得稅,并將個(gè)人所得稅申報(bào)表抄送投資者。”

2.合伙企業(yè)的合伙人為法人或其他組織投資者的,按照《合伙企業(yè)法》及相關(guān)規(guī)定進(jìn)行納稅申報(bào)。

延伸:個(gè)人投資者直接轉(zhuǎn)讓持有項(xiàng)目公司股權(quán)的,依據(jù)《股權(quán)轉(zhuǎn)讓所得個(gè)人所得稅管理辦法(試行)》(國稅(2014)第67號(hào))第二十條規(guī)定:“扣繳義務(wù)人、納稅人應(yīng)依法在次月15日內(nèi)向主管稅務(wù)機(jī)關(guān)申報(bào)納稅”。

二、稅務(wù)籌劃思路簡析及稅收優(yōu)惠政策分解

(一)股權(quán)架構(gòu)搭建

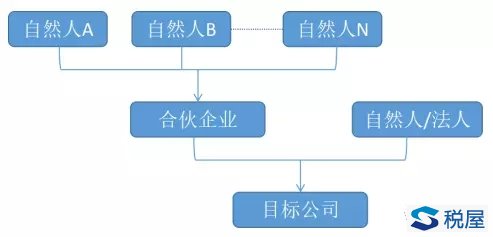

稅籌思路大致如下:由自然人在稅收優(yōu)惠地設(shè)立合伙企業(yè),隨后由該合伙企業(yè)全資新設(shè)目標(biāo)公司,并于后續(xù)將該目標(biāo)公司的100%股權(quán)轉(zhuǎn)讓給最終收購方。股權(quán)架構(gòu)如下圖所示:

需注意的是,在搭建股權(quán)架構(gòu)過程中,依據(jù)《公司法》規(guī)定:“一人有限責(zé)任公司,是指只有一個(gè)自然人股東或者一個(gè)法人股東的有限責(zé)任公司”,故目標(biāo)公司需增加一個(gè)自然人或法人作為股東,但為達(dá)到稅籌效果,該自然人/法人持股比例應(yīng)盡量控制在最小。

備注:該思路僅供參考,具體需依據(jù)實(shí)際情況提前完成架構(gòu)設(shè)計(jì)。

(二)稅收優(yōu)惠方式及優(yōu)惠政策分解

目前來看稅收優(yōu)惠的表現(xiàn)形式主要有三種,

1.稅率優(yōu)惠

稅率優(yōu)惠,通常表現(xiàn)為低稅率,投資者在選擇企業(yè)的注冊(cè)地點(diǎn)的時(shí)候,利用國家對(duì)高新技術(shù)產(chǎn)業(yè)開發(fā)區(qū)、貧困地區(qū)、保稅區(qū)、經(jīng)濟(jì)特區(qū)的優(yōu)惠政策,節(jié)省大量的稅金支出。如對(duì)設(shè)在西部地區(qū)以《西部地區(qū)鼓勵(lì)類產(chǎn)業(yè)目錄》中新增鼓勵(lì)類產(chǎn)業(yè)項(xiàng)目為主營業(yè)務(wù)的企業(yè)按15%稅率繳納企業(yè)所得稅;對(duì)國家需要重點(diǎn)扶持的高新技術(shù)企業(yè)減按15%的稅率征收企業(yè)所得稅;對(duì)在新疆喀什、霍爾果斯兩個(gè)特殊經(jīng)濟(jì)開發(fā)區(qū)內(nèi)新辦的屬于《新疆困難地區(qū)重點(diǎn)鼓勵(lì)發(fā)展產(chǎn)業(yè)企業(yè)所得稅優(yōu)惠目錄》五年內(nèi)免征企業(yè)所得稅等。

2.財(cái)政獎(jiǎng)勵(lì)扶持

近年來國內(nèi)地方政府為招商引資,競相出臺(tái)各類稅收優(yōu)惠政策,政策種類名目較多,當(dāng)?shù)卣畷?huì)根據(jù)企業(yè)行業(yè)類別給予該企業(yè)一定的地方留存財(cái)政獎(jiǎng)勵(lì),而政策獎(jiǎng)勵(lì)力度也由各地政府根據(jù)企業(yè)納稅金額決定,往往大同小異。下表是結(jié)合與筆者合作較為緊密的幾個(gè)稅收優(yōu)惠地溝通情況整理得出的獎(jiǎng)勵(lì)政策統(tǒng)計(jì)表,供讀者參考。(其中部分僅針對(duì)股權(quán)投資基金,關(guān)于私募基金稅收優(yōu)惠政策可參照西政資本2017年2月7日發(fā)布的《西政資本:全國各地私募基金稅收優(yōu)惠政策大全及適用解析(西政資本2017版)》)

備:根據(jù)現(xiàn)行中央、省、市分稅制財(cái)政體制規(guī)定,各稅收入庫后分成比例如下:個(gè)人所得稅、企業(yè)所得稅—中央60%,地方40%;增值稅—中央50%,地方50%;省、市、縣區(qū)的分配比例各地不盡相同,由省政府統(tǒng)一制定分成辦法和分成比例。

3.核定征收

政策依據(jù):

《財(cái)政部國家稅務(wù)總局關(guān)于印發(fā)<關(guān)于個(gè)人獨(dú)資企業(yè)和合伙企業(yè)投資者征收個(gè)人所得稅的規(guī)定>的通知》(財(cái)稅〔2000〕91號(hào))規(guī)定:

第七條有下列情形之一的,主管稅務(wù)機(jī)關(guān)應(yīng)采取核定征收方式征收個(gè)人所得稅:

(一)企業(yè)依照國家有關(guān)規(guī)定應(yīng)當(dāng)設(shè)置但未設(shè)置賬簿的;

(二)企業(yè)雖設(shè)置賬簿,但賬目混亂或者成本資料,收入憑證,費(fèi)用憑證殘缺不全,難以查賬的;

(三)納稅人發(fā)生納稅義務(wù),未按照規(guī)定的期限辦理納稅申報(bào),經(jīng)稅務(wù)機(jī)關(guān)責(zé)令限期申報(bào),逾期仍不申報(bào)的。

第九條實(shí)行核定應(yīng)稅所得率征收方式的,應(yīng)納所得稅額的計(jì)算公式如下:

應(yīng)納所得稅額=應(yīng)納稅所得額X適用稅率

應(yīng)納稅所得額=收入總額X應(yīng)稅所得率

或=成本費(fèi)用支出額/(1-應(yīng)稅所得率)X應(yīng)稅所得率

應(yīng)稅所得率應(yīng)按下表規(guī)定的標(biāo)準(zhǔn)執(zhí)行:

合伙企業(yè)股權(quán)轉(zhuǎn)讓在核定征收的模式下,其投資者的綜合稅負(fù)可以低于10%,甚至更低。在經(jīng)過去年中央及稅總的稽查、整頓后,各地區(qū)對(duì)核定征收的適用趨于嚴(yán)謹(jǐn)和規(guī)范,但根據(jù)筆者經(jīng)驗(yàn),自然人在稅收優(yōu)惠地通過設(shè)立個(gè)人獨(dú)資企業(yè)或合伙企業(yè)間接持有目標(biāo)公司股權(quán)后直接轉(zhuǎn)讓目標(biāo)公司股權(quán),該自然人的綜合稅費(fèi)在適用各項(xiàng)優(yōu)惠政策后可以將綜合稅率控制在5%-10%之間。

另外,該種方式還被大量運(yùn)用于解決地產(chǎn)、金融等公司財(cái)稅疑難問題。比如:地產(chǎn)、金融公司通過在稅收優(yōu)惠地設(shè)立廣告公司、裝修裝飾公司、貿(mào)易公司等優(yōu)惠載體,由該載體向地產(chǎn)、金融公司提供商品或勞務(wù)后享受當(dāng)?shù)囟愂諆?yōu)惠政策;再比如,對(duì)于個(gè)人取得的居間費(fèi)、咨詢費(fèi)、財(cái)務(wù)顧問費(fèi)等大額費(fèi)用也可以通過在稅收優(yōu)惠地注冊(cè)個(gè)人獨(dú)資企業(yè)/合伙企業(yè)的形式直接取得收入,并在核定征收方式下將綜合稅率(包括合伙企業(yè)和自然人需繳納的全部稅費(fèi))控制在6%-10%之間。因篇幅原因,筆者將在本系列后續(xù)文中向讀者進(jìn)行詳細(xì)闡釋。

三、總結(jié)

客觀來說,在當(dāng)前法律背景下,無論是財(cái)政獎(jiǎng)勵(lì),還是核定征收,其實(shí)都是地方政府的權(quán)限范圍內(nèi)可自由調(diào)整適用的財(cái)稅政策范疇,只是不能突破一定的底線。對(duì)投資者而言,稅務(wù)籌劃是一項(xiàng)系統(tǒng)工程,筆者建議應(yīng)從長遠(yuǎn)規(guī)劃和整體利益考慮,稅務(wù)籌劃應(yīng)向前端延伸,需要未雨綢繆!

東U谷.jpg)

器人.jpg)

能.jpg)

地.jpg)

行.jpg)