“營改增”后,對于新開發的房地產項目,很多房地產公司的財務部門向公司建議:為降低企業增值稅負擔,增值稅專用發票應取盡取,多多益善。為此,很多大型房地產開發企業選擇集中采購鋼筋等主材,這讓很多施工企業叫苦不迭,雖然國家稅務總局給出“甲供工程可以選擇簡易計稅”的尚方寶劍,大多施工企業也不敢輕易祭出。那么,對具體的房地產開發項目而言,增值稅專用發票真的越多越好嗎?

我們首先看如下案例:

某房地產開發有限公司開發“西園風景”項目,屬于房地產新項目。該項目支付土地出讓金453,200,000元,有土地出讓合同及行政事業收據,另向政府部門支付土地拆遷及補償費的確認金額為39,700,000元,取得相應憑據。共支付前期工程費115,070,700元、建筑安裝工程費290,000,000元、基礎設施費1,586,000元、開發間接費19,300,600元。項目實測總建筑面積證明為200,000平方米。

2017年出售住宅120,000平方米,取得銷售收入945,000,000元;出售商業用房15,000平方米,取得銷售收入255,000,000元;出售辦公用房25,000平方米,取得銷售收入275,000,000元。

以上數據均包含增值稅。房地產開發費不能提供金融機構貸款證明,利息支出無法確定。該項目城市維護建設稅、教育費附加、地方教育費附加稅費率合計為12%。該城市規定,增值率不超過20%的普通住宅免征土地增值稅。

下面我們通過假設增值稅專用發票取得情況,來剖析一下增值稅進項稅抵扣對該項目稅金支出的影響。

1.增值稅專用發票進項稅取得情形假設:

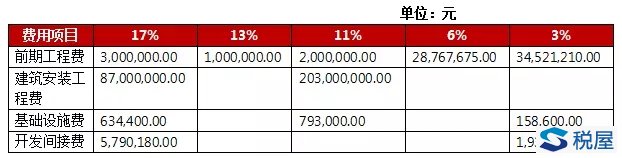

情形一:增值稅專用發票價稅合計如下表

表1:增值稅專用發票價稅合計表

《稅屋》提示:被遮擋部分為“1930060.00”

情形二:未取得一張增值稅專用發票

2.可抵扣進行稅額為:

(1)情形一:

可抵扣進項稅額=(3,000,000.00+87,000,000.00+634,400.00+5,790,180.00)/1.17*17%

+(2,000,000.00+203,000,000.00+793,000.00)/1.11*11%

+(34,521,210.00+158,600.00+1,930,060.00)/1.03*3%

+1,000,000.00/1.13*13%+28,767,675.00/1.06*6%

=37,214,020.06元

(2)情形二:

可抵扣進項稅額為0.00元。

3.該項目2017年的銷項稅為:

(945,000,000+255,000,000+275,000,000-394,320,000)/(1+11%)×11%

=107,094,414.41元

4.該項目已銷售面積占總建筑面積的比例為:

(120,000+15,000+25,000)/20,000=80%

5.普通住宅銷售占比為

120,000/(120,000+15,000+25,000)=75%

6.該項目允許扣除的土地價款為:

當期允許扣除的土地價款=(當期銷售房地產項目建筑面積÷房地產項目可供銷售建筑面積)×支付的土地價款=80%×(453,200,000+39,700,000)=394,320,000元

【注釋】根據財稅[2016]140號文,“向政府部門支付的土地價款”,包括土地受讓人向政府部門支付的征地和拆遷補償費用、土地前期開發費用和土地出讓收益等

7.可扣除的前期工程費、建筑安裝工程費、基礎設施費、開發間接費

(1)情形一:

[(115,070,700+290,000,000+1,586,000+19,300,600)-37,214,020.06]*80%

=310,994,623.95元

(2)情形二:

[115,070,700+290,000,000+1,586,000+19,300,600]*80%=340,765,840.00元

9.其他計算結果如下表:

表2:增值稅與土地增值稅分析與比較表

表3:對企業所得稅影響表

綜合增值稅及其附加稅、土地增值稅、企業所得稅來看,就該房地產開發項目而言,情形一比情形二共多支出稅金8,905,386.92元[(69,880,394.35+8,385,647.32+135,592,463.99)-(107,094,414.41+12,851,329.73+82,038,912.30+2,968,462.3)]。即因該項目大量取得增值稅專用發票,降低了成本費用,從而減少了土地增值稅的扣除項目金額,增值率超出了20%,不能享受本地區的土地增值稅優惠政策而加大了土地增值稅支出。

當然,如果在上述案例中,我們把普通住宅的收入變動一下,變為1,080,000,000元,則情形一就會比情形二少支出稅金2600多萬元。(有興趣的讀者可以自行計算)

寫在最后的話

通過上述案例,我們發現,增值稅專用發票的收取有一個臨界點,過了這個臨界點,就越多越好,低于這個臨界點,反而越少越好。這個臨界點是什么呢?通過上述計算過程我們也發現,“可抵扣的進項稅金額*(1+附加稅率)”與“受進項稅影響的成本扣除項帶來的土地增值稅變動金額”相等時,“增值稅及其附加、土地增值稅、企業所得稅”對企業的稅收支出是一樣的,當“可抵扣的進項稅金額*(1+附加稅率)”超過“受進項稅影響的成本扣除項帶來的土地增值稅變動金額”,增值稅專用發票越多越好,反之,則越少越好。

因此,對具體房地產開發項目而言,有關財稅人員還需要進一步把工作做實做細,做好臨界點估算,做好增值稅專用發票取得的指導與管理工作。